この記事の内容

【契約前に確認要!】外貨建て保険のリスクとデメリット〜知っておくべきドル終身保険の死角〜(【かしこい生命保険の選び方】保険&投資専門FPのおすすめ保険)

こんにちは!Thousalightの西上です。

ほけんをかんがえるチャンネルをご覧いただきありがとうございます。

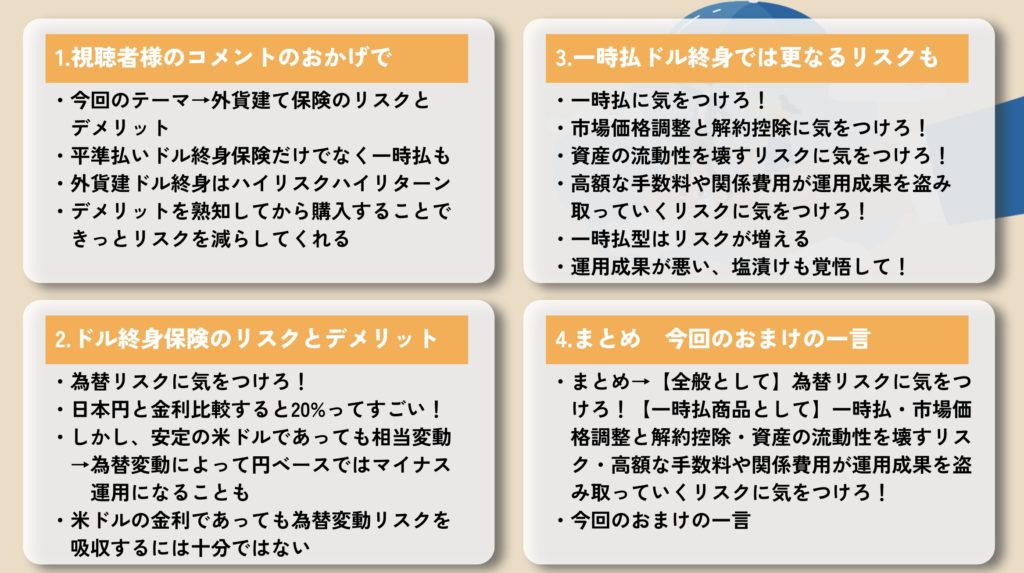

今回は、外貨建て保険のリスクとデメリット〜知っておくべきドル終身保険の死角〜というテーマでお送りしています。

この動画では、外貨建て保険のリスクとデメリットについて、平準払いドル終身保険だけでなく、金融機関では人気の一時払終身保険も含めて解説しています。

このチャンネルは、保険を販売しない専門のファイナンシャルプランナーが、保険と貯蓄をうまく活用する方法を配信しています。

生命保険の悩みや疑問などをお持ちの方は、コメント欄でお知らせください!できる限り返信や動画の配信でお答えしたいと思います。ぜひチャンネル登録もお願いします。

視聴者様のコメントのおかげで

では早速参りましょう。

今回の動画の企画のきっかけは、視聴者様のコメントからいただきました。

前回、おすすめ外貨建ドル終身保険ランキング〜2022年1月版保険&投資ファイナンシャルプランナーの厳選保険!〜というタイトルで動画を配信したのですが、一時払のドル終身保険についてコメントをありがたく頂戴したのでした。本当にありがとうございました。

まだご覧になられていない方は、概要欄に動画のリンクを貼っておきますのでご覧ください。

私が作成したドル終身保険ランキングは、毎月などの分割して保険料を支払う平準払いの商品ばかりで、なぜ一括して保険料を支払う一時払いタイプの終身保険がランキングに入らなかったのか?考えをまとめてコメント欄に返信を記入しました。

そのときに、短く返信をお返ししてコメント頂戴した視聴者様の負担にならないようにしたかったのですが、特にリスクやデメリットに該当する部分が、数多く出てきてしまい、視聴者様のことを想うと書かないわけにはいけないなと思い、非常に長い返信になってしまったのでした。本当に読みにくく申し訳なかったと思います。

その際に、このドル終身保険のリスクやデメリットについては、一度動画でまとめて整理してみようと思い、この動画を作成することといたしました。

外貨建ドル終身は、金融商品の中でも、ハイリスクハイリターン商品です。

私は、独立系のファイナンシャルプランナーとして保険や金融商品が専門分野ですが、ここまでリスク説明がいっぱいでハイリスクハイリターンの金融商品もそんなにたくさんはないと思います。

商品機能が複雑で、それによるリスクどうしが複雑に絡み合っていてわかりにくいです。

今回は、この外貨建ドル終身保険のリスクとそれらから起こるデメリットについて解説します。

もちろん、これからこのような商品を購入しようとしている人を止めるものではありませんが、このデメリットを熟知してから購入することで、きっとリスクを減らしてくれるだろうなと考えています。

米ドル終身保険のリスクとデメリット

まずは、毎月などで払う平準払タイプと、一括で払う一時払タイプのドル終身保険に共通するリスクとデメリットについて取り上げたいと思います。

それは、皆さんご存知の、為替リスクに気をつけろ!ということになります。

2022年1月現在のドル終身保険の積立利率は、米ドルタイプで、1%代から3%代ぐらいではないかと思います。

これは、今現在の米国の長期国債金利が10年債で1.7%前後、30年債が2.0%前後なので、保険会社の安全運用を考えるとこれをはるかに大きく上回るようなリスク運用は行わないでしょう。

例えば、積立利率で2%のドル終身保険があったと仮定すると、10年間で20%、正確には複利計算になるので、21.8%ぐらいになると思いますが、これぐらいの運用成果が期待できることは想像ができます。

日本円の預貯金の運用状況・金利状況から考えると、20%ってすごい、いいなと思われると思います。

しかし、米ドル外貨建てである点に注意が必要となってきます。為替リスクに気をつけろ!です。

例えば、比較的規模が大きく安定している米ドルであっても、相当に変動しています。

ここ10年の為替変動を振り返ってみても70円代から120円台で推移しており、せっかく10年間運用して仮に20%の運用成果を得ても、一瞬の為替変動によって、円ベースではマイナス運用になることも十分に想定できると思います。

このようなマイナス状態になれば、為替ヘッジ、言い換えると為替保険付きの外国資産系バランス型投信で運用しておいた方が手堅かったということになると思います。

ランキングの動画でも、金利だけを目的としてドル終身は契約しない!ということに触れました。

それは、繰り返しになりますが、今の金利水準では、米ドルの金利であっても為替変動リスクを吸収するには十分ではないと思います。できれば最低でも5%以上は欲しいところです。

外貨建てドル終身の説明を営業担当者から受けられた方は、営業担当者が元本保証的な説明をする場合があるかもしれませんが、それは円ベースなのか、外貨ベースなのかは細心の注意を払って聞いてください。

最近の商品の主流は外貨ベースでの元本保証です。円ベースで考えれば無保証、ハイリスクハイリターンと同じ意味になりますので注意が必要です。

一時払ドル終身では更なるリスクも

ここからは、さらにリスクやデメリットが増える一括払いの一時払ドル終身保険について解説したいと思います。

まず1つ目のリスクとして、一時払に気をつけろ!です。

これは、厳密には商品に非があるのではなく、購入方法に問題があるということになります。

先ほど解説したように、規模が大きく安定した米国ドルであっても為替変動は非常に大きいもので、その予測もプロであっても非常に難しいところがあります。

そのような投資環境の中で、資産のそれなりの金額を一発で投資することは、ハイリスクハイリターンとなり、これは避けるべきです。

私は為替の勉強も相当にしていて百戦錬磨だから!みたいな人もいらっしゃるかもしれませんが、実際は、能力半分、運が半分の世界です。99回勝っても1回の負けで死に至る致命傷を負うことだってあります。

商品販売を行わない独立系のファイナンシャルプランナーの私としては、大切なクライアントや家族、友人、そしてチャンネル登録者や視聴者の方々の資産を無駄なリスクにさらさないように、この点は避けるべきと断言しておきたいと思います。

貯蓄や資産などのお金があっても、ドルコスト平均法を用いて分割購入して、時間を味方につけ、コストを下げ、勝率を上げる、簡単で効果的な工夫をそれらの大切な方々におすすめします。

本日のおまけの一言では、ファイナンシャルプランナーとして提案する分割投資の方法を解説しますので、最後のおまけの一言までご視聴いただけましたら嬉しく思います。

長くなって恐縮ですが、次の2つ目も大切な事に触れたいと思います。それは、市場価格調整と解約控除に気をつけろ!です。

市場価格調整と解約控除、この2つが解約時のパフォーマンスを非常に大きく下げることになり、途中解約を不可能にすることにつながり、貯蓄や資産の一部をこのような商品に投資された方にとっては、資産の流動性を脅かすにつながります。

ここでは、多くの人にとって分かりにくいわ!とおっしゃられる、しかし重要な市場価格調整について説明しておきましょう。

金融業界の人には、MVAとよく呼ばれている市場価格調整は、Market Value Adjustmentの略ですが、一般の人にとってはよくわからないということが多いと思います。

しかし、これがある保険については、基本的に私はおすすめをしません。

MVAと言われることもある市場価格調整とは、正確に説明すると、解約返戻金等の受け取りの際に、市場金利に応じた運用資産の価格変動が解約返戻金額に反映される仕組みとなります。

どういうことかと言うと、購入した時と解約した時を比較して、解約時に世の中の金利が上がっていれば解約返戻金額は減り、逆に世の中の金利が下がっていれば解約返戻金額が増える仕組みのことです。

金利が低下する場面においては儲かる。しかし、上がる場合と、同じ場合というか現状維持の場合は損をするそのような仕組みになっています。

なぜ、金利が上昇しているのに解約返戻金が少なくなるのよ?初めて聞いた皆さんはそのように思われるかもしれません。

また、これまで投資経験が豊富で債券投資などのら経験がある方は、なるほどと思われるかもしれません。

そうです!債券の途中売却と同じ原理なんです。

簡単に説明すると、国債や社債などの債券は、満期償還ではなく、途中売却しようと思うと金利が上がっている時は売却の債券価格が下がり、逆に金利が下がっているときには債券価格が上がります。

どういうことかというと、例えば1%のアメリカ国債があったとして、それを100円で購入して保有し、途中売却する場合を想像しましょう。ちなみに金利や債券価格は説明するためのデタラメな数値です。

1%のアメリカ国債を持っていて、新しいアメリカ国債が金利上昇によって10%になってきた場合をイメージします。自分の持っている1%とのアメリカ国債を売却して10%に乗り換えたい、その方がお得だと思われますよね。

みんなそう思って、持っている1%のアメリカ国債を売りに出します。そうすると金利の低い1%アメリカ国債は魅力が低い、というかあまり欲しくない。なので100円だった価格が90円に下落するのです。

逆に金利が下がった場合をイメージしましょう。1%のアメリカ国債を持っていて、新しいアメリカ国債が0.1%に下がってしまった。

この場合、1%のアメリカ国債を売って0.1%のアメリカ国債を買い直したいとは誰も思わないわけです。もし、それでもお金が必要でやむなく途中で売った場合は、例えば110円のように逆によい金利の債券として高値が付きます。

これが債券の途中売却において、金利が上がっているときは、価値が下がり、金利が下がっているときは価値が上がるということなのです。

これが一時払いのドル終身保険などにおいて市場価格調整がかかる理由に大きく関わっています。

なぜなら保険会社は、一時払いのドル終身保険などの商品をそのような比較的安全性の高い債券を中心に運用しているからです。

その債券の金利で起こる途中売却時の金利リスクについて、保険会社での負担はリスクが大きいから、契約者の方が負担してねというものが市場価格調整ということです。

これまでも市場価格調整を行わない保険商品については、保険会社がリスクを計算して、予想通りでない部分は負担してきましたし、現在も適用されない商品のイレギュラーな部分は保険会社がリスクを負担しています。これが色々ある差益や差損となって決算では登場してきます。

なぜ契約者に、保険会社でリスクを持つ事をやめてこの金利リスクを負担させるようになったのか?

私は、その当時にこのような保険を作るサイドにマーケティング担当としていましたのでよくわかります。

最初は運用性の高い保険商品はこのようなMVAこと市場価格調整はありませんでした。とてもシンプルでわかりやすく、最低保証があったりして、契約者には素晴らしい運用型保険商品でした。

販売した代理店、特に銀行は大きく儲かり、契約者にとっても保証のおかげで大きな損をすることはなく儲かりました。

ヒットすることで、保険会社も一時期は儲かったように見えましたが、一瞬でそれが甘かったことに保険会社自身が気が付きます。金利などの金融市場が荒れるとその保証のための再保険の費用や、大きな万一の際の準備金などの積み当てが必要になったりしたのです。

その負担に保険会社は耐えることが難しいことに気が付きます。

当たり前です。0.1%でも儲ける事がすべての投資の世界で、誰も損しない保険をかけることなんて基本はとても難しいことなのです。

そして登場したのが、MVA、市場価格調整です。運用商品の金利変動リスクを保険会社がカバーしてあげるのではなく、契約者にリスクを負担させてしまいましょうというものです。

もちろん、市場価格調整には、マイナスの時も有ればプラスになる時もあります。

しかし、プラスの可能性さえも契約役者に渡してしまうのは、それだけリスクリターン幅が大きくて、保険会社が予測やカバーすることができない大きさである、契約者に持って欲しいということの表れであると言えます。

そうして現在では、この市場価格調整なしには、保険会社は為替運用系の保険商品はGOサインは出ないでしょう。

そんな商品は保険会社にとって、金利市場のリスクを大きく被ってしまうことになるからです。

とても長くなってしまい申し訳ございませんが、何が言いたかったかというと、この市場価格調整は、保険会社でも大きすぎると判断したリスクを契約者に負担してねということで渡すことだからです。

保険商品の中ではダントツの、他の金融運用商品の中でもハイリスクハイリターン商品の表れなのです。もちろん大きく儲かる人も時にはありますが、それと同じかそれ以上に大きく損をする人も出るような商品性なのです。

ということで、2つ目は解約控除と市場価格調整には気をつけろ!ということでした。

3つ目は、資産の流動性を壊すリスクに気をつけろ!です。

私は普段は、保険で貯蓄を行なったり、資産を運用するのは、貯蓄が苦手な人向けという事を説明しています。

なぜなら、保険で貯蓄することや資産運用することは、途中解約時において、大きな損失などのデメリットを追うことになるからです。

しかし、貯蓄ができない人や苦手な人は、このデメリットがあるが故に資産を作ることができます。

資産運用では、資産の安全性と流動性と収益性が大事であると金融マンは、一番最初に教わりますが、あえて流動性を制限することで浪費させないようにするテクニックです。

しかし、これは貯蓄ができる人や資産を持つ人にとっては、ご法度です。なぜなら、そうする必要のない人に資産の大切な流動性を損なうことになってしまうからです。

これがドル一時払い終身の場合だとどうなるかというと、例えば金利が上がるとMVAこと市場価格調整はマイナス方面に進みます。

マイナス方面に進むとどうなるのかというと損失回避のために、解約ができなくなります。そして、場合によっては、そのような期間が長く続くこともあります。

こうして、お金や資産を貯める必要のない人の、大きなお金の流動性を損なうことになります。

相続目的などの資産を固定してしまう目的であれば、とてもピッタリではあります。

しかし、運用目的には資産の流動性を損なう投資として勧めることはできません。

その他、高額な手数料や関係費用が運用成果を盗み取っていくリスクに気をつけろ!ということもあります。

便利な機能を含めた複雑さで高コスト商品となり、それが運用成果を盗み取っていくデメリットです。

一部一時払ドル終身保険だけでない箇所も含まれるかもしれませんが、一時払いタイプとなるとこのようなリスクやデメリットが増えることとなります。

こういったことから、ドル終身保険のおすすめ商品選定にあたっては、一時払商品を候補から外すことにしたのでした。

それら商品を全く購入する事を止めるものではありませんが、リスクやデメリットを理解した上で、ハイリスクハイリターン商品として購入する覚悟が必要な商品であることはおわかりいただけたのではないかと思います。

また、金利がいいからの理由だけで購入できる商品ではないこともご理解いただけたかと思います。

運用成果が悪いこと、塩漬けになることも覚悟して、通貨分散の手段として、また相続対策資金として残すことにも魅力がある、そんな魅了を感じられた方でないと保有することは難しいかもしれません。

まとめ 今回のおまけの一言

それでは今回の内容をまとめます。

今回のテーマは、外貨建て保険のリスクとデメリット〜知っておくべきドル終身保険の死角〜というものでしたが、結果は、全般として為替リスクに気をつけろ!ということがありました。また、一括で保険料を払い込む一時払いのドル終身保険の場合は、為替リスクに加えて、一時払に気をつけろ!市場価格調整と解約控除に気をつけろ!資産の流動性を壊すリスクに気をつけろ!高額な手数料や運用関係費用が運用成果を盗み取っていくリスクに気をつけろ!このような内容でした。

いつもの動画よりもだいぶ長くなってしまい本当に申し訳ないですが、コメントをくださった視聴者さまや見てくださっている大切な方々にちゃんと伝えるために長い動画となってしまいました。

ここまで、動画をご覧いただき、ありがとうございました。

これからも、保険や貯蓄という分野で役立つ情報を継続して発信してまいりますので、高評価やチャンネル登録いただけましたら大変嬉しくおもいます。

また、生命保険に関して、分からないことや知りたいことがあれば是非コメント欄にいただけましたら回答もしくは、動画作成でお答えいたします。

また、運営するプランナー事務所では、ブログや生命保険の有料相談なども行っておりますので、ご興味がある方は概要欄から是非チェックをお願いいたします。

今回もありがとうございました。この後は、おまけの一言です!

<解説動画でのみの配信>